Con nuestra función de «Análisis Agrupado», puedes examinar los datos de mercado desde diferentes ángulos.

Ya sea que quieras ver cómo la volatilidad afecta a tus operaciones o cómo los resultados varían en los diferentes meses del año, tenemos todo lo que necesitas.

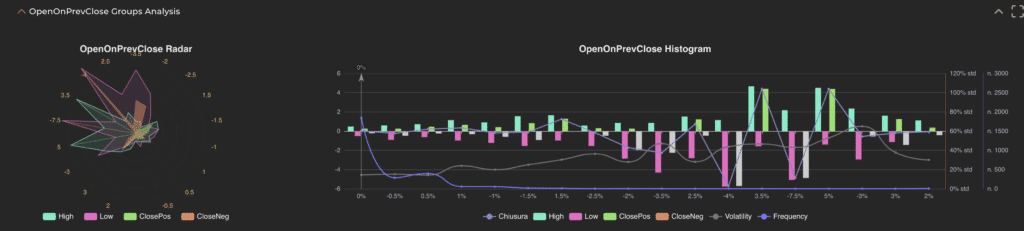

La función ofrece dos tipos de gráficos: el gráfico de radar para una visión circular y el gráfico de histogramas combinados.

Estos indicadores gráficos muestran la media de los desvíos (límites) mínimos y máximos y de los cierres positivos y negativos, agrupados por una métrica específica como volatilidad, mes, gap de apertura, etc.

El gráfico de «histogramas combinados» agrega la línea de frecuencias y nos indica en qué grupos de la métrica ocurren los eventos más numerosos y viceversa. La línea de cierres nos muestra la desviación entre cierres positivos y negativos mostrando su tendencia relativa.

Esta representación gráfica es particularmente útil porque permite determinar de manera sintética si los movimientos del precio están alineados con los comportamientos típicos del mercado o si nos encontramos ante un día atípico.

En la práctica, es como tener un radar y una lupa todo en uno, haciendo que tus decisiones de trading sean más informadas que nunca.

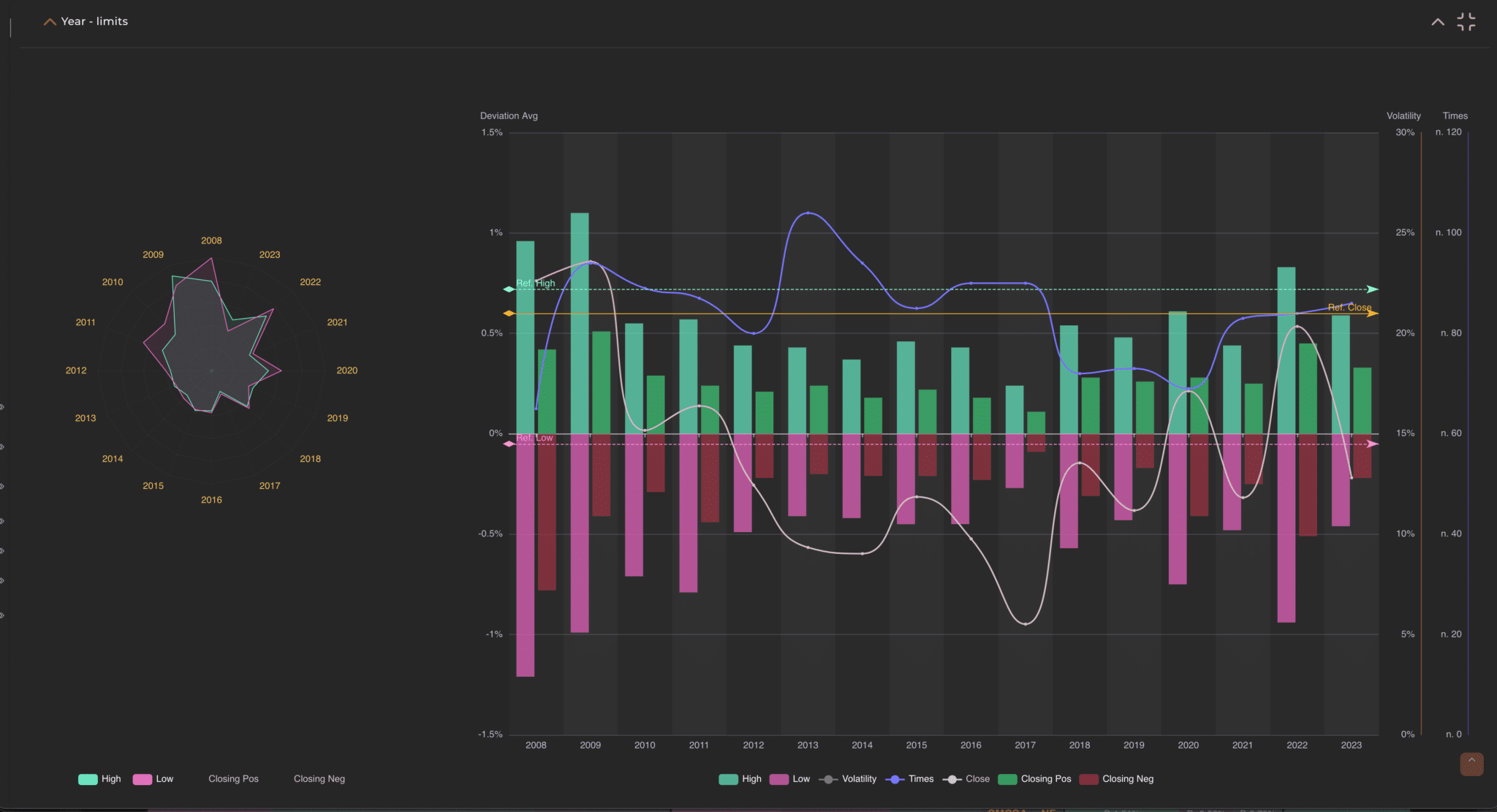

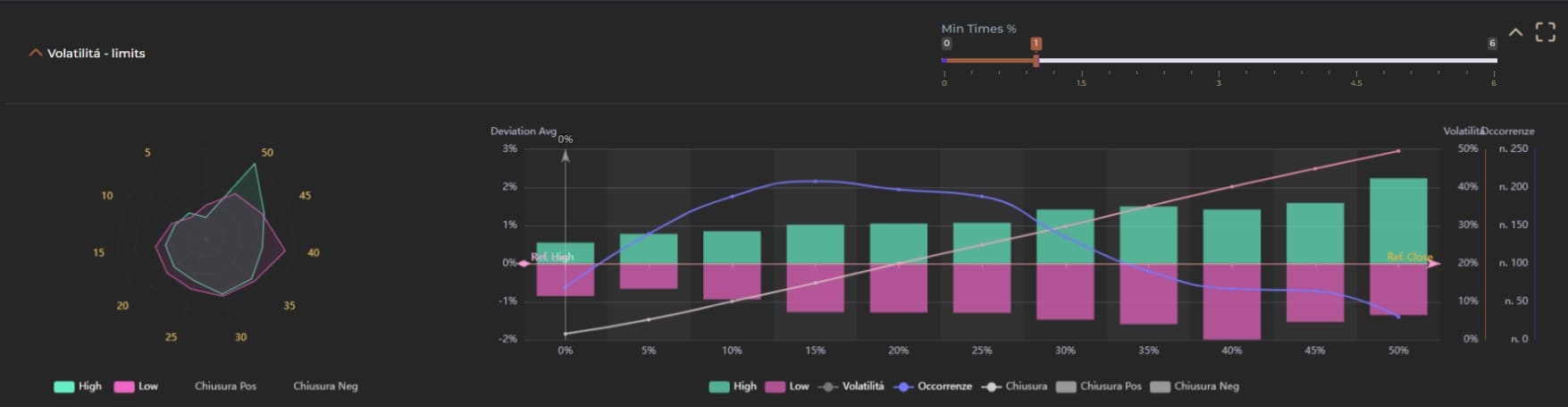

Ejemplo 1: Agrupaciones de volatilidad Consideremos el análisis de una acción y decidamos filtrar toda la serie para ver los gráficos agrupados, con el fin de obtener una visión general. Al examinar el gráfico agrupado por volatilidad, se puede observar una reducción significativa de las ocurrencias (representadas por la línea violeta) a partir de una volatilidad del 70%.

Si el objetivo es desarrollar una estrategia eficaz durante los períodos de volatilidad ‘normal’, es decir, cuando la volatilidad no es excesiva, podríamos considerar la idea de volver a filtrar la serie, excluyendo los períodos con una volatilidad superior al 52%. Este filtro influirá significativamente en los cálculos de los límites, ya que excluiremos una parte sustancial de los datos.

Sin embargo, el nuevo gráfico muestra que, después de la aplicación del filtro, el movimiento más significativo se sitúa en torno al 2%, mientras que anteriormente se registraban casos que superaban el 4%.

Como se demuestra en este ejemplo, los gráficos agrupados por volatilidad son extremadamente útiles para comprender, en términos generales, el tipo de datos que estamos filtrando. Dependiendo de nuestra estrategia, podemos elegir si analizar toda la serie, solo los períodos con menor volatilidad o exclusivamente los que tienen alta volatilidad.

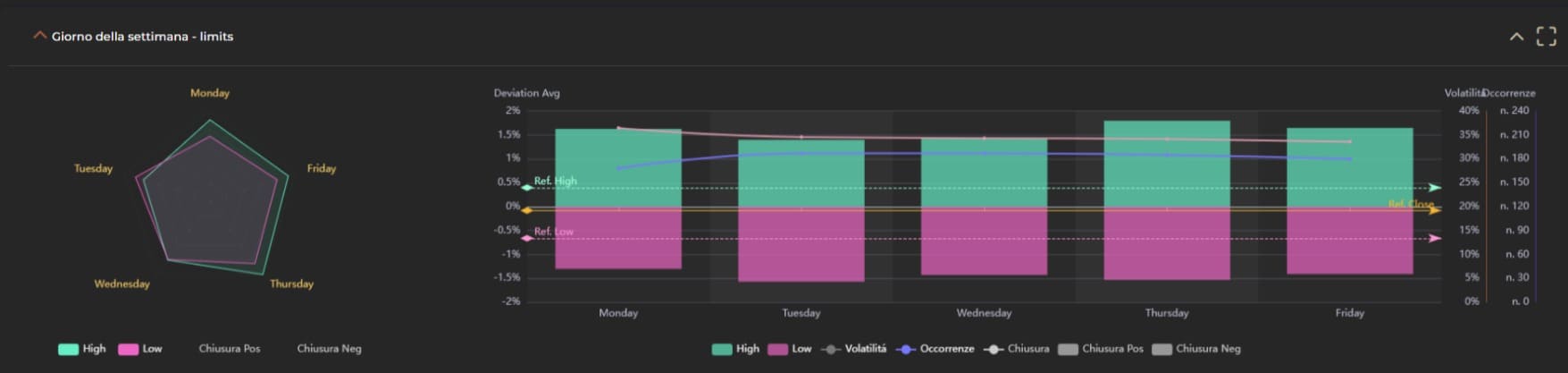

Ejemplo 2: Agrupaciones por día de la semana Por ejemplo, imagina filtrar una serie para ver cómo se comporta históricamente una acción cuando el mercado abre en positivo en un determinado mes del año. Una vez filtradas las series, este indicador te muestra un dato interesante en la agrupación por día de la semana.

En concreto, te muestra que la volatilidad es cada vez más alta el jueves y que los límites correspondientes se ven más afectados que en otros días. Este tipo de análisis podría llevarte a filtrar aún más la serie eliminando el jueves para luego comparar los resultados y tomar tus decisiones de manera más informada y consciente.

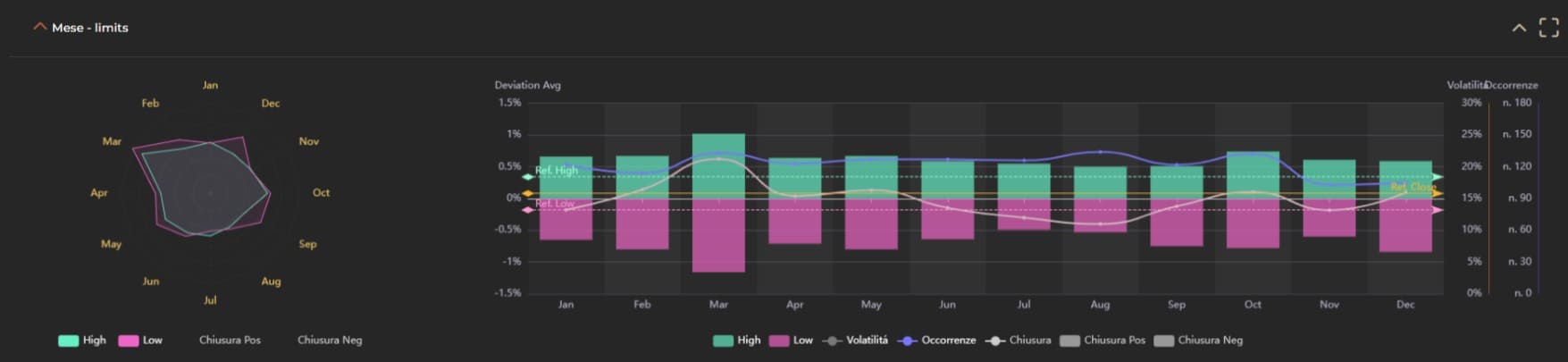

Ejemplo 3: Agrupación por meses Consideremos el SPX a un marco temporal mensual y filtremos un período de 15 años.

La imagen destaca que hay meses distintos, como marzo y octubre, en los que la volatilidad es significativamente superior a la de otros períodos del año. Esta información nos proporciona una base sólida sobre la que decidir qué meses incluir o excluir para un análisis más enfocado.

Supongamos que consideramos abrir una posición en octubre y notamos que la volatilidad es alta en este mes en comparación con otros. Entonces podríamos optar por excluir los meses con volatilidad inferior, como febrero, abril, junio y agosto, centrándonos exclusivamente en los meses que presentan un comportamiento más similar al período que estamos analizando.

Además, podemos aprovechar la información proporcionada por los indicadores gráficos para determinar si el comportamiento del mercado en un día específico, una semana o un mes se alinea con los estándares habituales. Por ejemplo, si operamos en noviembre y observamos que las fluctuaciones de volatilidad son muy superiores a los máximos/mínimos históricos, podríamos deducir que este mes se desvía de las tendencias estándar. Esto nos da una visión general que puede ser analizada más a fondo con filtros adicionales para confirmar o no nuestras observaciones iniciales.

Este enfoque metódico y basado en datos nos permite tomar decisiones más informadas y estratégicas basadas en la volatilidad y sobre los movimientos históricos del mercado.

Estos indicadores gráficos muestran la suma de las desviaciones (límites) mínimas y máximas y de los cierres positivos y negativos, agrupados por una métrica específica como volatilidad, mes, Gap de apertura. El gráfico de «histogramas combinados» agrega la línea de frecuencias y nos indica en qué grupos de la métrica ocurren los eventos más numerosos y viceversa. La línea de cierres nos muestra la desviación entre cierres positivos y negativos mostrando su tendencia relativa.

Cada agrupación está representada por un conjunto de dos gráficos sustancialmente iguales, pero uno con alguna información adicional. Los gráficos son “el radar” donde los agrupamientos se visualizan en una circunferencia y el otro es el gráfico de “histogramas combinados” que de hecho une otros valores útiles para los análisis: media de la volatilidad del grupo, frecuencia del grupo, diferencia entre cierres positivos y negativos.

En concreto, estas son las principales métricas con las que se agrupan los datos, cada una de ellas contiene las dos visualizaciones.

Ciertos grupos, como los que indican el intervalo de volatilidad, el rango de cierre y el rango de apertura, ofrecen una funcionalidad avanzada que permite filtrar el ‘ruido’ en los gráficos, es decir, excluir aquellos histogramas que presentan una frecuencia inferior a un umbral mínimo especificado en términos porcentuales de los casos. Utilizando esta función, puede personalizar la visualización de los datos: sin establecer un límite mínimo (Min Times % a 0), el gráfico mostrará la serie de datos completa. Para entenderlo mejor, piensa en el filtro como un medio para seleccionar las ocurrencias. Al establecer el filtro al 0,1%, por ejemplo, se omitirán todos los grupos cuyas ocurrencias sean inferiores al 0,1%. Si aplicas un filtro del 1% a un conjunto de 1000 velas, el sistema excluirá todos los grupos que contengan menos de 10 casos.

Cada una de estas análisis proporciona informaciones similares pero ligeramente diferentes causada por la naturaleza diferente de un grupo (piensa en la volatilidad en % con el mes “mayo”), aquí en detalle lo que representan estas visualizaciones: