La Multi-Matrix è un potente strumento analitico che combina visualizzazione e analisi di dati per fornire una visione olistica del comportamento del mercato. Permette di comprendere meglio la probabilità che un evento di trading si verifichi, basandosi su dati storici. L’utente può personalizzare la visualizzazione, scegliendo diversi tipi di metriche, come la volatilità o i gap di apertura. La matrice è dinamica e può essere ridimensionata per adattarsi alle specifiche esigenze del trader, offrendo anche la possibilità di cambiare lo schema di colori per una lettura più facile dei dati.

Esempio 1: Sono un Trader e faccio operazioni su uno o più titoli che seguo da tempo e che conosco bene in quanto ho confidenza. Operazioni Day, Settimanali, swing e anche mensili ad esempio. Ogni volta prima di aprire una operazione mi chiedo quale potrà essere il suo movimento e dopo un analisi del prezzo, un analisi tecnica, delle news e del momentum, ecc.. decido di fare la mia operazione in LONG o SHORT. Partendo dal presupposto che una perdita dovrebbe essere bloccata dalla strategia di money Management (quindi stop loss) che mi posso permettere, se il prezzo va nella mia direzione vorrei poter sapere quando chiudere, spesso i trader cadono vittima della nota sensazione deleteria chiamata “avversione alla perdita” e chiudono, ad esempio, troppo presto. Una simile analisi è un arma in più, è una rilevazione storica dei fatti e può orientarci sul campo di probabilità che in determinate condizioni di similarità possa avvenire un rientro o una continuazione del prezzo, sempre su base probabilistica.

Esempio 2: Immaginiamo ora di essere lo stesso tipo di trader sopra descritto ma di non impostare un operazione basandomi sul periodo (Es. farò tre operazioni mensili nei prossimi 3 mesi su quei titoli) ma basandomi su un opportunità che avviene in quel momento (Es. la volatilità si è alzata e un titolo ha già percorso oltre il 90% del movimento storico massimo previsto dopo solo il 30% del periodo in esame). In questo caso si è creata un’ opportunità da considerare. Il prezzo attuale sta indicando che oggi è una giornata anomala rispetto alla storia e la probabilità che continui in quella direzione si assottigliano a favore di un ritorno del prezzo. In questo contesto, aggiungendo le opportune altre analisi del momentum, news, ecc.. si possono prendere decisioni più coscienziose e informate. Pur sempre sapendo che nessuno è in grado di prevedere il futuro.

Esempio 3 (opzionista): Chi opera con le opzioni finanziarie avrà un grande vantaggio da tale analisi in quanto qui calcoliamo le probabilità storiche che un limite venga raggiunto o non raggiunto. Le opzioni hanno come perno centrale la scelta dello strike che ne determina anche il valore della stessa. Aggiungere un analisi storica probabilistica durante il processo di scelta di uno strike è un enorme vantaggio aggiunto (se sei un opzionista avrai già intuito la potenza di tale tool). immagina di essere un venditore di opzioni, saresti felice di sapere ad ogni strike quale è la probabilità storica che ci si possa arrivare? E se sei un compratore, vuoi sapere la probabilità storica e similare che uno strike venga superato?

Esempio 4 (opzionista): Sei un venditore di opzioni, come sai le opzioni vengono quotate dai broker sulla base della formula di Black&Scholes anche se il prezzo effettivo poi è sempre lo scambio reale sul mercato. Se sei un opzionista sai che se un prezzo si muove in modo repentino ciò alza la volatilità e di conseguenza tutte le opzioni distribuite sui vari strike aumentano il valore mano a mano che il prezzo del sottostante si avvicina. Ora immagina che il prezzo sia arrivato ad un limite storico con bassissima probabilità che sia superato e che lo abbia fatto in un tempo relativamente breve. Bene, in questa circostanza ci sono livelli di strike che non sono mai stati raggiunti in passato in un determinato tempo al punto che diventa conveniente tentare la speculazione. Questo è un esempio di come si può scovare campi di probabilità di successo molto alti in condizioni specifiche di mercato, campi di probabilità che se potessero i broker neanche quoterebbero perchè loro conoscono la statistica e sanno che è improbabile che li ci arrivi…ma sono costretti a quotare e chi lo sa può approfittarne.

Vien da se che una analisi dei limiti può essere applicata a qualsiasi strategia che si pone la domanda: qual’è la probabilità che arrivi o non arrivi ad un certo prezzo entro un certo periodo?

Questo fa si che tale analisi dovrebbe essere utilizzata da tutti i trader che vogliono aggiungere un arma in più al loro trading model.

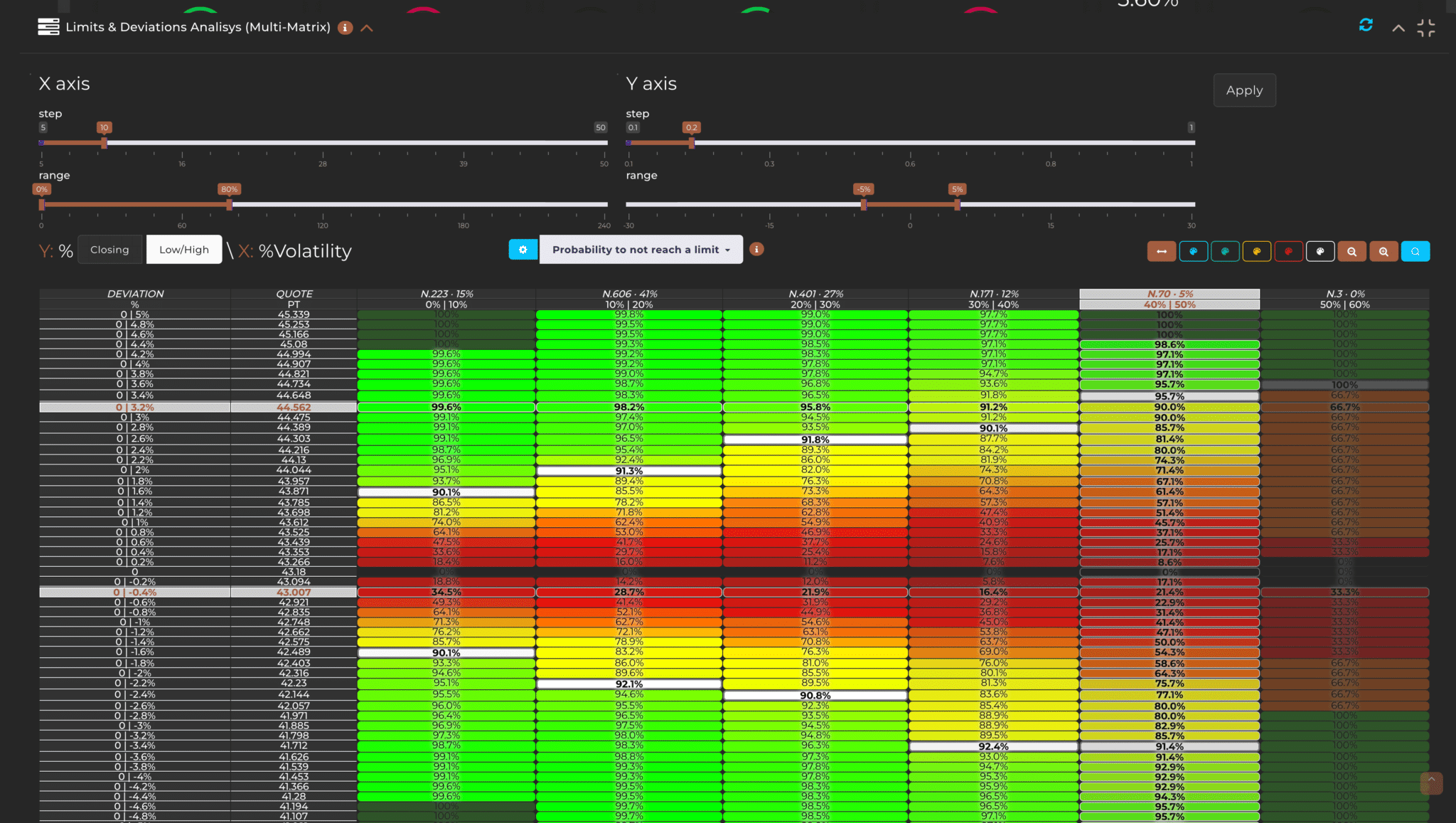

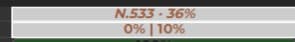

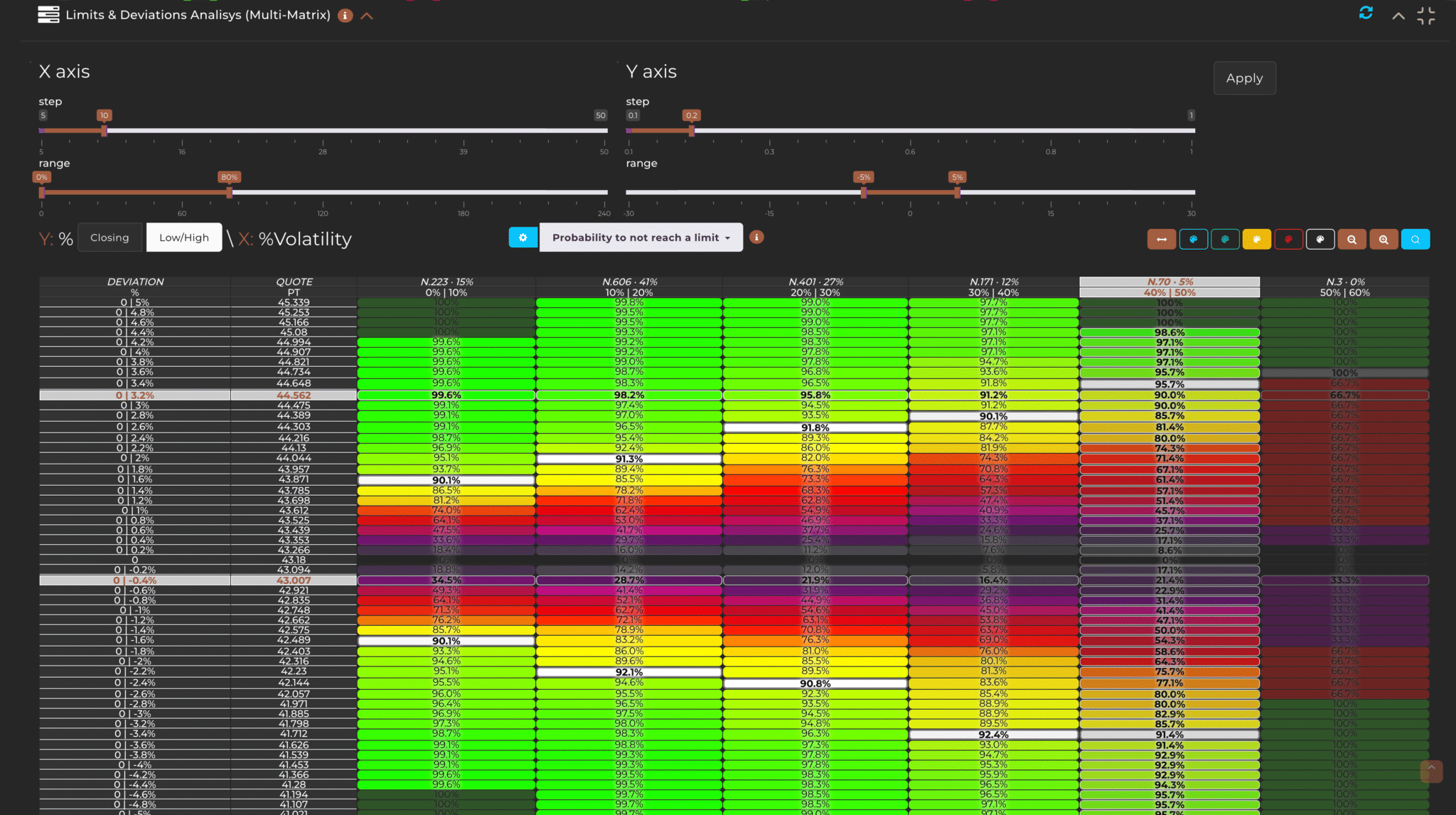

Questa feature risponde alla domanda delle domande per un trader: Qual’è la probabilità che un prezzo arrivi ad un determinato punto entro un determinato periodo? Questa matrice mostra il backtest dei limiti in relazione a metriche come ad esempio la volatilità o il gap di apertura. Lo strumento è utile per conoscere i rischi storici che una certo evento possa accadere restituendo di fatto probabilità e frequenze del passato.

La visualizzazione è per mezzo di una matrice che mostra la relazione tra la differenza di prezzo di un determinato periodo e una metrica tra volatilità e gap di apertura sull’apertura (o chiusura) precedente. In parole povere puoi mettere in relazione i limiti storici raggiunti con, ad esempio la volatilità, per avere una chiara visione delle probabilità storiche che un determinato evento accada.

Le colonne della matrice rappresentano il Gap (o Deviazione) e la Quota (o Valore), seguite dalle colonne che espongono le probabilità. Il Gap indica la variazione percentuale del valore di riferimento, mentre la Quota rappresenta la variazione in punti o unità monetarie (come euro, dollari, ecc.). Le colonne delle probabilità sono suddivise in due righe: la prima mostra il numero totale di casi (es. N.533) per quella colonna e la percentuale relativa rispetto al totale dei casi selezionati; la seconda riga indica l’intervallo di volatilità per cui i valori sono stati aggregati.

Posizionando il cursore del mouse su una delle percentuali colorate della matrice, si attiverà un pop-up con il numero di casi (occurrenze) corrispondenti a quel particolare raggruppamento. Le percentuali sono visualizzate con un codice colore che facilita l’identificazione immediata della probabilità. Ad esempio, se ci si posiziona sulla percentuale del 99.8% e nel pop-up compare che il numero di casi è 333, ciò indica che dall’inizio del conteggio (0%) fino al 99.8%, si sono accumulati 333 casi. I numeri di casi o occorrenze sono quindi cumulativi. Per esemplificare ulteriormente, se al 99.8% abbiamo 333 occorrenze, mentre al 99.6% ne abbiamo 331; dunque, con l’incremento di probabilità dello 0.2%, sono state aggiunte due occorrenze.

Gli eventi misurabili nella matrice sono tutti scostamenti del prezzo a partire dal prezzo di inizio periodo (Daily, Weekly, Monthly, Quarter) e sono espressi sia in percentuale (Gap %) che in valore attualizzato (Quote/Prezzo) sull’asse verticale . Tali eventi vengono conteggiati suddividendo per range di volatilità (o gaps) che sono posizionati sull’asse orizzontale ed espressi in percentuale (%). Gli eventi misurati attualmente sono: Le chiusure (inteso come lo scostamento dal prezzo di fine periodo dal prezzo di inizio periodo) e I Minimi e Massimi, intesi come scostamento estremo nel periodo chiaramente nei due versi: negativo (min) e positivo (max). Di default vengono visualizzati i Massimi e Minimi.

Attraverso un apposito selettore è possibile passare dai dati per i minimi e massimi a quelli per le chiusure, mentre un altro selettore permette di cambiare la seconda variabile tra Volatilità e Gaps.

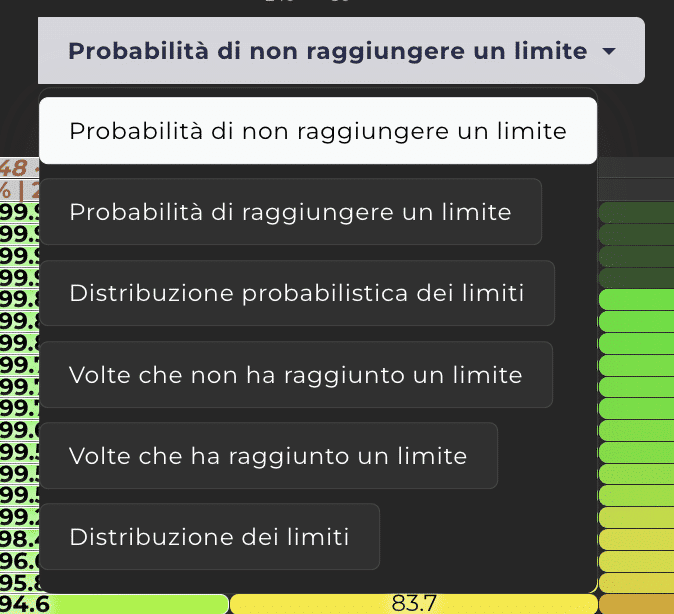

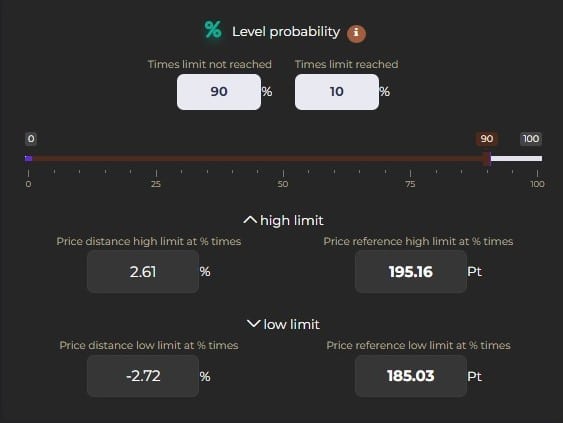

La matrice mostra 12 differenti visualizzazioni per ogni riferimento utilizzato (es. volatilità), selezionabili nella parte superiore della matrice e sono inoltre suddivise a metà tra gli eventi misurabili “Chiusura” e “Min/Max”. Sostanzialmente ci sono due tipi di dati interessanti da valutare con questa matrice che sono: la probabilità che un evento accada o non accada (espresso in %) ed il numero di volte (frequenza o occorrenza) che è avvenuto (o non avvenuto) tale evento in passato. Inoltre la distribuzione dei limiti (o chiusure) completa l’analisi aggiungendo qualità ai risultati ottenuti. Questo aspetto è importante in quanto è logico immaginare che una probabilità del 95% di successo su un campione di 8 casi simili è meno affidabile di una probabilità del 95% su 500 casi simili storici. La frequenza serve a dare importanza al dato probabilistico espresso in percentuale.

Passando con il mouse su una cella è possibile ottenere il relativo dato correlato a quello visualizzato, se ad esempio stiamo osservando la probabilità che un evento non accada, passando con il mouse sulla cella otterremo il numero di occorrenze (frequenze) su cui è calcolata la probabilità. La cosa funziona anche viceversa.

Ecco l’elenco delle visualizzazioni disponibili accessibili per mezzo di un selettore situato sopra alla matrice

Nella matrice visualizzata, possiamo notare delle celle colorate in bianco che rappresentano i valori di default per le probabilità di non raggiungere un dato limite. Nell’immagine fornita, le celle con il 90% di probabilità sono evidenziate in bianco (Nel caso non sia disponibile la probabilità esatta verrà evidenziata quella più vicina).

Questi valori di default sono impostati a:

Tuttavia, l’utente ha la possibilità di personalizzare queste percentuali per adattarle alle proprie necessità analitiche. Nella funzione Limits & Deviations Analysis Overview, possiamo modificare queste percentuali per visualizzare rapidamente la probabilità di maggiore interesse.

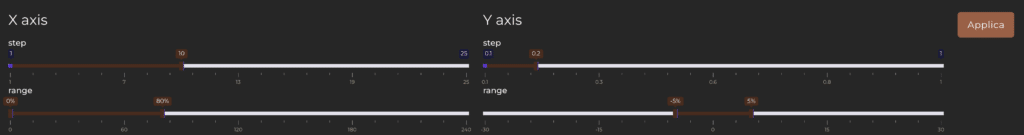

La matrice è dinamica e può essere variata nella sua dimensione al fine di ottenere calcoli più precisi o panoramiche più complete ma meno dettagliate. Per cambiare tale dimensione sono stati previsti alcuni preset che puoi modificare premendo sulla lente di ingrandimento con il simbolo “+” o “-” che rispettivamente permetteranno uno zoom in o zoom out della tabella visualizzata.

Premendo invece sulla semplice lente di ingrandimento si apriranno i selettori per effettuare un dimensionamento “manuale della tabella. I selettori disponibili sono:

Una volta personalizzati questi valori è possibile premere su “Applica” per rendere effettive le modifiche sulla matrice.

Attraverso degli appositi selettori è possibile cambiare lo schema colori della matrice in modo da rendere più leggibile i dati laddove i dati non permettano una colorazione omogenea.

Ricorda, La matrice elabora i suoi calcoli sulla base della serie filtrata con il Series filter, pertanto è importante avere chiaro questo aspetto. Ad esempio, per analizzare una serie completa è importante re-settare il filtro principale e la matrice mostrerà i dati di tutta la serie storica.