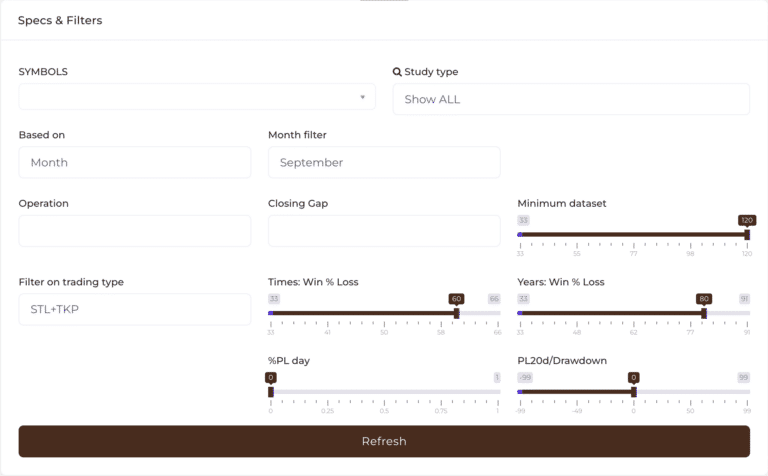

En este contexto, quien ama hacer operaciones repetitivas, o incluso solo quien ama el beneficio y por eso se acerca a los sistemas de trading, tiene una sola preocupación: encontrar un sistema de trading rentable en el pasado y dimensionar ese plan de trading a su propio money management. Usando MetricAlgo con su producto Metrix Suite, es posible buscar entre miles de sistemas de trading ya calculados o incluso calcular los suyos propios con el potente filtro analyzer integrado. El reto fue seleccionar un sistema de trading rentable para operar en el mes de septiembre de 2023 que tuviera al menos el 60% de operaciones históricas ganadoras, al menos 8 años de 10 con el sistema cerrado en beneficio, un drawdown mensual moderado y, finalmente, aplicar la misma operación todos los días del mes si las condiciones lo permiten.

Dado que debemos buscar un resultado rentable de un sistema de trading, es mucho más sencillo buscar entre estos que seleccionar a priori un título y analizar qué métricas funcionan mejor en él para tener una ventaja estadística. La diferencia de enfoque radica en que si estoy buscando un sistema de trading para septiembre y empiezo a analizar un título específico, podría encontrar operaciones rentables pero en períodos que no son septiembre, además, esta búsqueda me costaría tiempo. Por lo tanto, prepararemos nuestro análisis de esta manera:

Además, no hay que olvidar que la herramienta MetrixSuite es capaz de generar sistemas, cada uno de los cuales se puede operar con 4 modos de funcionamiento: operaciones sin órdenes Stop loss y Take profit (los llamamos EOD porque las operaciones se cierran al final de la sesión), operaciones con solo Stop loss, solo Take profit y, por supuesto, con ambas órdenes de salida.

Cada sistema individual se puede personalizar aún más dimensionando su riesgo/rendimiento y evaluando el resultado final del sistema. En este análisis no vamos a personalizar el sistema y lo vamos a operar tal y como se ofrece en la plataforma.

La herramienta MetricAlgo a utilizar en este caso es Metrix Suite, dentro de la cual se podrá acceder a Metrix Cloud. Este contenedor contiene todos los sistemas de trading que MetricAlgo ha calculado a lo largo del tiempo y continúa calculando a medida que se utiliza por parte de los usuarios, la inteligencia artificial y el propio personal. Una vez dentro, podremos filtrar los sistemas a través de métricas específicas, aquí Un ejemplo en esta imagen:

El resultado obtenido aplicando esta investigación ha devuelto una serie de sistemas calculados y aplicables de diversas maneras. Algunos sistemas se basan en stop loss estrechos y take profit amplios. Otros, por el contrario, otros sin stop loss y take profit y prevén el cierre al final del día, cada uno tiene sus características sobre la base de cómo han sido generados por quienes los crearon buscándolos y, por lo tanto, es importante un análisis de cada uno para elegir luego el mejor para nosotros.

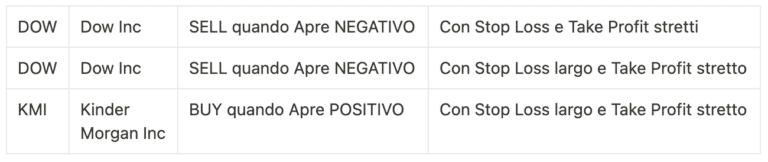

En este caso concreto, las empresas devueltas son:

DOW – Dow Inc

KMI – Kinder Morgan Inc

MCHP – Microchip Technology Inc

HPQ – HP Inc

PG – Procter & Gamble Co

PEP – PepsiCo, Inc.

MDLZ – MONDELEZ INTERNATIONAL INC Common Stock

VZ – Verizon Communications Inc.

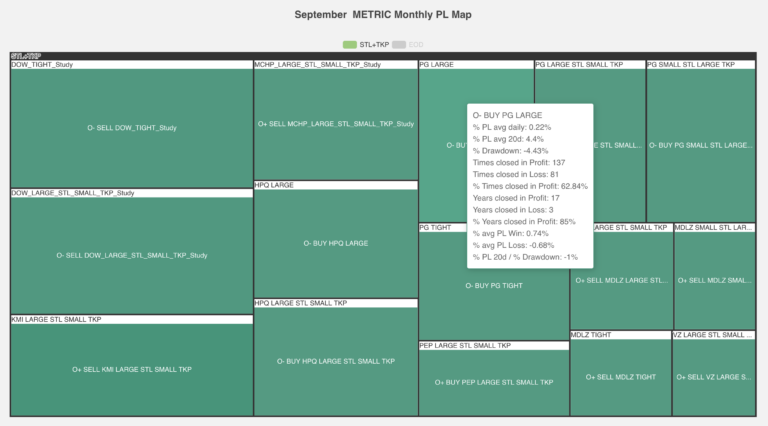

Dado que han salido 8 empresas, pero si quisiera evaluar un poco menos, restrinjo los parámetros del filtro cambiando el % P/L diario: de ≥0% a ≥0,25%.

Pero no antes de haber echado un vistazo rápido a los resultados a través del popup de resumen.

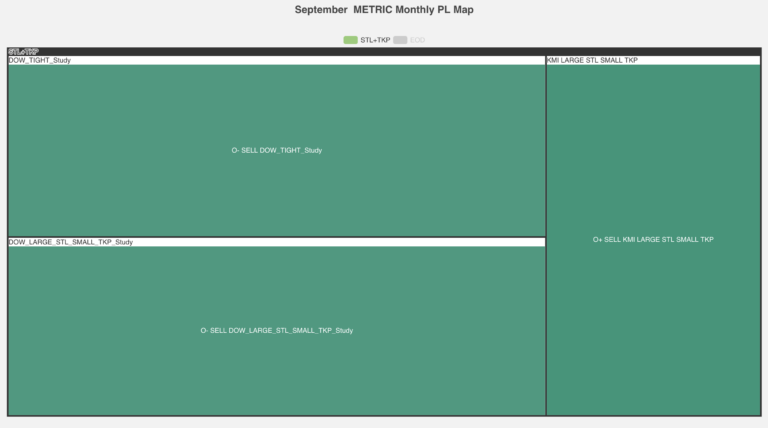

De esta manera, obtuvimos las siguientes candidatas para ser negociadas en septiembre.

Parámetros de búsqueda para este estudio:

Una vez identificados estos 3 sistemas de trading como los mejores del mes según lo solicitado, no nos queda más que iniciar la selección del sistema a operar y, a continuación, iniciar el análisis de los 3 sistemas. La primera cosa que salta a la vista es que los sistemas tienen dos enfoques básicos diferentes. l DOW tiene buenos resultados tanto operando con órdenes de salida estrechos (Tight) como con Stop Loss largo y Take Profit estrecho, mientras que Kinder Morgan Inc (KMI) solo funciona en septiembre en el segundo caso.

Por lo tanto, la primera consideración que haremos es comparar esta información con nuestro estilo de trading: ¿prefiero basarme en el clásico R/R (Riesgo/Rendimiento) de 1/4 o 1/3 o, por el contrario, una técnica 3/1 o 4/1, por ejemplo? Estas son las diferencias sustanciales y, como veremos, cambiando la técnica también cambian los resultados.

Por lo tanto, en referencia a nuestros 3 sistemas y dos posibilidades, en este momento no hemos establecido qué es mejor y preferimos evaluar los resultados al máximo para tomar una decisión informada. Así que abramos el sistema KMI y obtengamos esta información:

Kinder Morgan es una empresa que tiene un valor en el rango de entre 10 y 20 dólares aproximadamente por acción, tengo en cuenta este dato también en función del capital que estoy dispuesto a invertir.

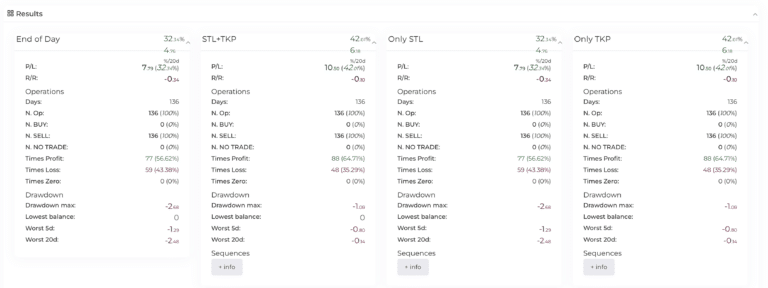

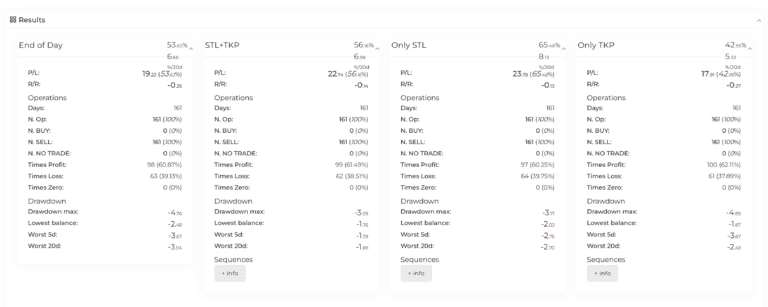

Resultados del sistema global

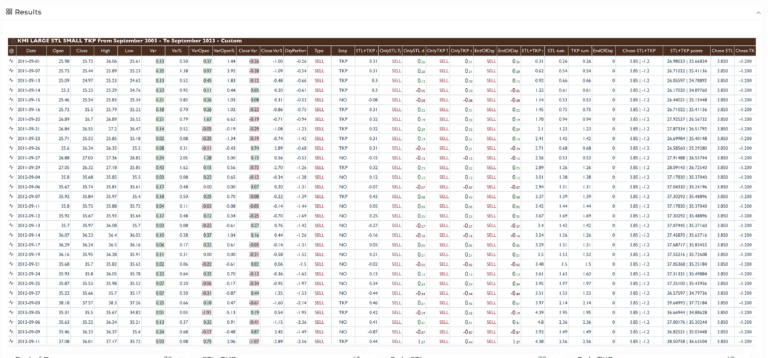

El sistema se basa en una operación al día que se abre a la apertura del mercado durante todo el mes de septiembre cuando la sesión comienza con un GAP positivo. Además, se basa en una relación R/R de aproximadamente 3/1, es decir, riesgos 3 y ganancias 1 por cada operación. El stop loss es del -3,85% desde la apertura y el take profit a +1,2 dólares desde la apertura.

Los resultados muestran que el sistema es mejor si se aplica utilizando el take profit, generando en los últimos 15 años el 42% de beneficio. A continuación, un extracto de cada operación individual.

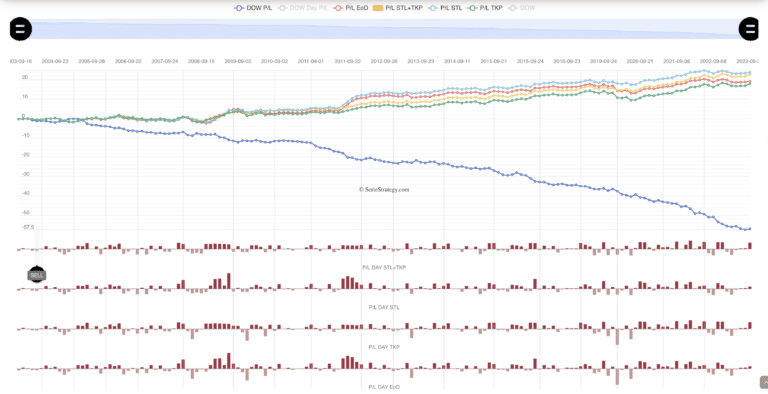

Equity Line del sistema

Este gráfico muestra la evolución de los beneficios en las 4 modalidades y la línea azul representa la equidad del título (sin contar los gaps nocturnos porque no se está en el mercado en este sistema). Las barras de distribución en la parte inferior representan el resultado de cada operación individual en las 4 modalidades, en este caso ROJAS porque son operaciones de VENTA.

Notamos que si hubiéramos invertido simplemente LONG en el título en el mismo período (línea azul) habríamos tenido un rendimiento casi como nuestro sistema y en algunos casos mejor, lo que nos lleva a la conclusión de que el sistema es bueno pero no mejor que el título en sí.

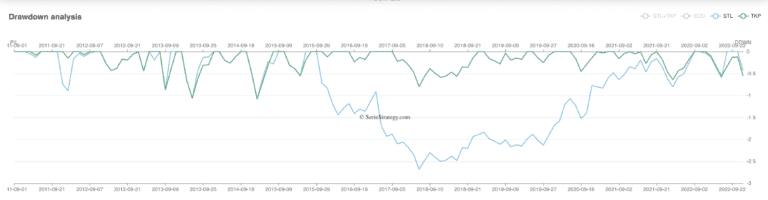

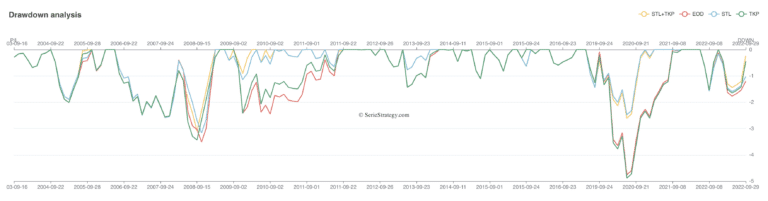

Drawdown del sistema

El gráfico del drawdown nos muestra cuánto habría estado expuesto nuestra inversión en el sistema, también aquí notamos que utilizar el Take profit te expone a menos riesgos que no usarlo, confirmando la peculiaridad de este sistema que requiere un Take profit más estrecho que el stop loss. In ogni caso l’esposizione massima raggiunge il -2,7% quando non si usa il take profit e circa il -1% quando invece si usa.

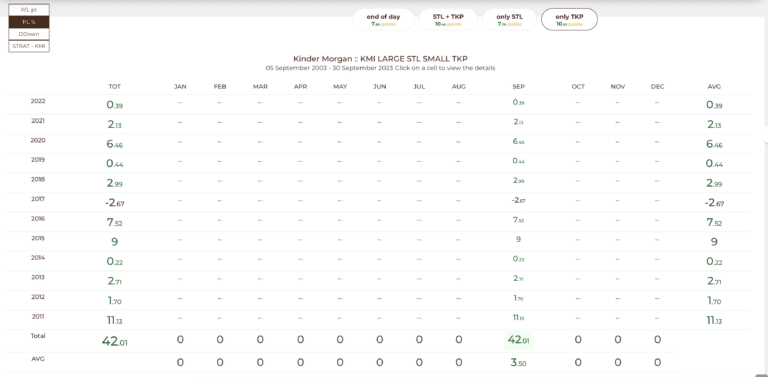

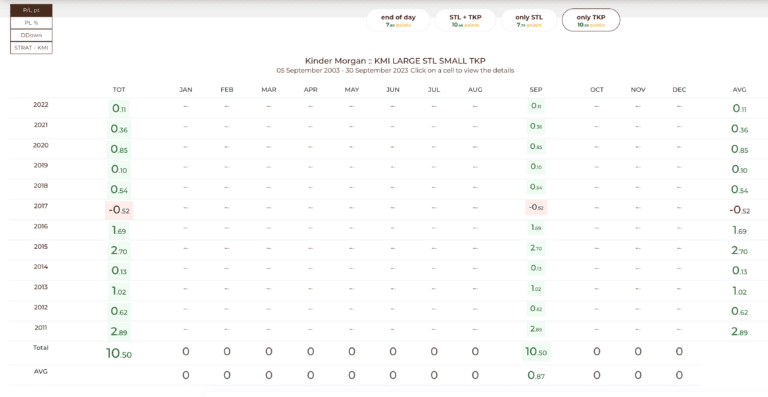

Resumen Anual del Sistema

Aquí también se muestran los datos según las 4 modalidades de trading. En la imagen vemos que la mejor es utilizar Take profit sin Stop loss, pero también la que tiene stop loss funciona prácticamente igual. De los resultados se deduce que el sistema ha tenido beneficios siempre desde 2011, excepto en 2017, donde perdió 0,52 dólares (-2,67%).

Dow es una empresa que tiene un valor entre 30 y 50 dólares por acción.

Resultados del sistema global

El sistema se basa en una operación al día que se abre a la apertura del mercado durante todo el mes de septiembre cuando la sesión comienza con un GAP negativo. Además, se basa en una relación R/R de aproximadamente 1,1, es decir, riesgos 1 y ganancias 1,1 por operación. El stop loss es del 1,95% desde la apertura y el take profit a -2,2$ desde la apertura.

Los resultados muestran que el sistema es mejor si se aplica utilizando solo el stop loss, generando en los últimos 20 años un 65,5% de beneficio, ganando 97 veces y perdiendo 64 veces. Es de destacar que el recuento del número de ganancias y pérdidas se aproxima en cada modo. Esto nos hace intuir que el stop loss ha protegido parcialmente en los días contrarios, mientras que el take profit ha bloqueado beneficios que podrían haber sido mejores. Tengamos en cuenta que en este sistema es mejor protegerse y dejar correr hasta el final del día según la historia.

Equity Line del sistema

Aquí notamos que el sistema funciona mucho mejor que el título en sí y esto nos hace intuir que el sistema es mejor. Además, se confirma nuestro análisis anterior: la mejor manera de operar es con solo stop loss y cierre al final del día.

Drawdown del sistema

De esta análisis constatamos que la exposición máxima de nuestra elección preferida «solo stop loss» es menor que cuando no nos protegemos. Pasamos del -3% al -5% sin protección.

Resumen Anual del Sistema

El resumen es interesante porque muestra que si solo se utiliza el stop loss, se gana más en total durante los años, pero al mismo tiempo, hay una mayor probabilidad de tener un año perdedor (3 veces de 16). Por otro lado, si se utiliza también el take profit, no se pierde desde 2008 hasta la actualidad. Esta información podría llevarnos a cambiar de orientación y pasar al modo que incluye tanto el stop loss como el take profit. Eso no quita el hecho de que el sistema es muy interesante en los 4 modos.

Al analizar este sistema, nos dimos cuenta de que es muy similar al anterior, por lo que las consideraciones hechas para el otro sistema son válidas, ya que la única diferencia entre los dos sistemas es que en un caso se utiliza el stop loss en -1,9% y en este sistema en -1,95%, lo que hace que los sistemas sean de hecho dos «primos cercanos».

Dimensionamento del sistema

Antes de comenzar, realizamos cálculos para determinar el número correcto de acciones que vender cada día, en función del capital que decidimos invertir en cada operación. Cada acción vale aproximadamente 50 dólares y el capital que queremos invertir es de un máximo de 10.000 dólares. Dado que mi bróker me ofrece un apalancamiento de 1 a 4, puedo operar hasta 40.000 dólares. Sin embargo, nos gusta mantener más del 50 % de margen para la gestión de la posición, por lo que solo utilizaremos el 40 % para la inversión (16.000 $). Dividiendo 16.000 por 50 dólares por acción obtenemos 320 acciones que venderemos cada día cuando abra a la baja durante todo el mes de septiembre.

Una vez analizados los datos, decidimos aplicar el sistema de trading en septiembre de 2023. Por lo tanto, elegimos DOW – VENDER cuando abre NEGATIVO – Con stop loss largo y take profit estrecho. Como modalidad, hemos elegido aplicar tanto el stop loss como el take profit. Cada día, poco antes de la apertura del mercado, monitoreamos el precio premercado de DOW para intuir si partiría positivo o negativo. Cuando era negativo, establecimos una orden bracket a mercado y tan pronto como abrió la bolsa, ejecutamos la orden.

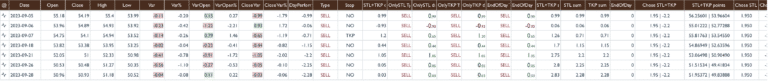

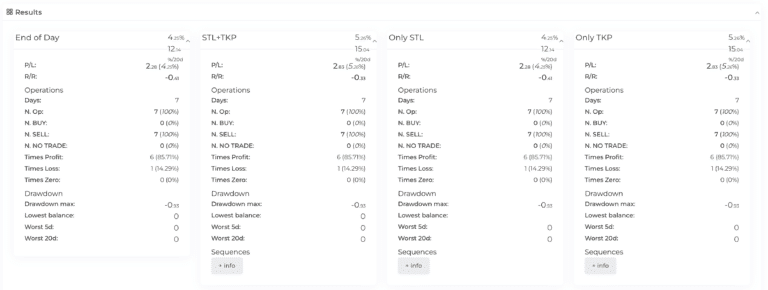

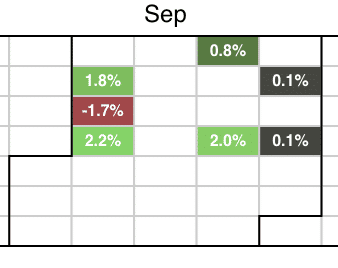

Aquí están los resultados de septiembre de 2023: 7 operaciones (porque 7 veces abrió a la baja en 20 días de operaciones), de las cuales 6 fueron ganadas: