En este contexto, especialmente para los menos experimentados, surgen algunos aspectos psicológicos que llevarán al error al trader. Por ejemplo, el fenómeno llamado «aversión al riesgo» es un sesgo mental que lleva al trader a no arriesgar lo que ya tiene ganado, y esto a menudo se traduce en situaciones en las que cerrar la posición antes de tiempo significa perder ganancias adicionales posibles.

Un trader experimentado ya debería haber superado este problema emocional, sin embargo, en ambos casos, conocer la desviación actual con respecto a la histórica puede ser un indicador incluso decisivo en nuestra elección del momento óptimo para salir.

El objetivo, en este caso, es comprender los datos de desviación (límites) para entender si históricamente hay todavía espacio para esperar más ganancias, o por el contrario, si ya se han llegado a límites para los cuales hay poca probabilidad histórica de apoyar la decisión de mantener abierta la operación.

Así que imaginemos que estamos en esta situación:

A partir de la posición actualmente abierta y estando orientados al LONG, mi interés es evaluar exclusivamente los límites positivos. En este caso, el objetivo es decidir si realizar el beneficio o dejar correr la operación. Entramos al mercado cuando el precio de APPLE era de 125 dólares por acción y actualmente vale 142,5 dólares. El beneficio no realizado es de 17,5 dólares por acción y corresponde a un desvío porcentual del 14%.

Cuando abrimos esta operación, identificamos áreas potenciales de salida, pero decidimos entrar al mercado sin una orden de salida de toma de beneficios, solo con un stop loss, calculado adecuadamente sobre la base del money management. Además, también nos hicimos una idea de cuánto tiempo permanecer en el mercado a la espera de que se alcance este take profit, decidiendo que el tipo de operación debía durar como máximo un mes.

Por lo tanto, el objetivo de nuestro análisis es comprender cuánto ese 14% de beneficio actual corresponde al desvío que se esperaría analizando los datos históricos. En palabras simples, debemos entender cuánto suele moverse este título en un mes (tal vez ese mes) y compararlo con el desvío actual y decidir si ya ha dado suficiente o si aún puede generar más ganancias.

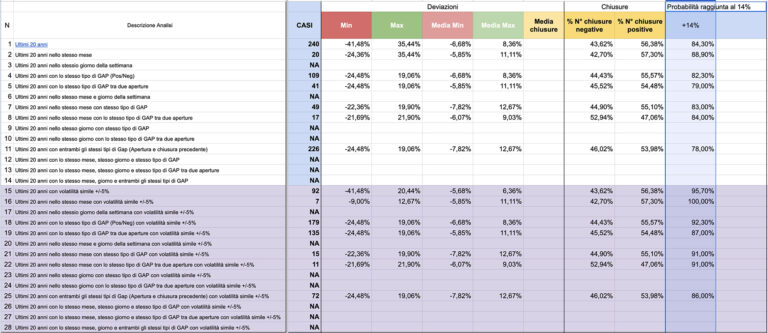

Sabiendo que cada filtro me da un conjunto de datos más o menos grande y más o menos parecido a las condiciones actuales del mercado, vamos a empezar una serie de investigaciones con el filtro de la serie, con el objetivo de obtener una serie de información que nos ayude a entender cómo se ha comportado el mercado en el pasado. Dado que cada filtro aplicado cambia las probabilidades y el número de casos históricos similares, es importante realizar más investigaciones y extraer un dato definitivo «personal» mezclando más análisis.

Para cada análisis, vamos a ver y apuntar estos valores, además del número de registros que sacamos de cada búsqueda:

La herramienta MetricAlgo que debemos usar en este caso es el análisis de desviaciones, que está dentro del paquete Historical Stats tool. Seleccionamos el título APPLE de la Dashboard y entramos en la herramienta donde comenzaremos a configurar los filtros para realizar el análisis. La primera cosa que hay que configurar es el Timeframe, que en este caso se establecerá como «mensual» y recomendamos seleccionar solo los últimos 20 años de la serie.

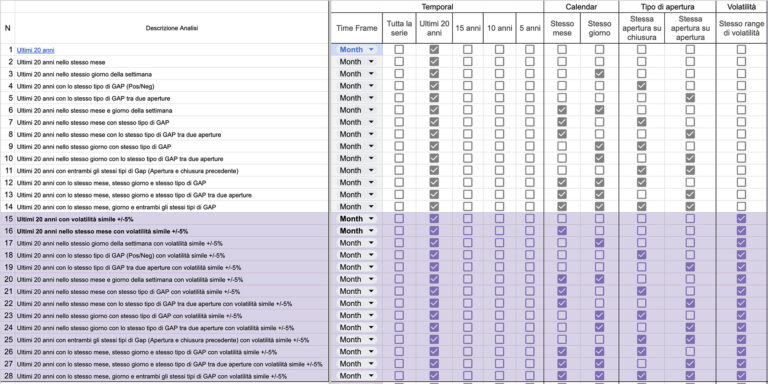

Las diversas combinaciones de filtros y por tanto las búsquedas relacionadas que realizaremos podrían ser:

a los que se puede añadir otro conjunto de análisis idénticos pero con la adición del filtro de volatilidad, por ejemplo en un rango de +/-5% desde el valor de volatilidad actual. De esta manera, se pueden comparar los resultados históricos con otros que son más específicos para el importante contexto de la «misma volatilidad». De esta manera, de las 8 análisis anteriores se obtendrían 16, de las cuales dos serían conjuntos diferenciados por la volatilidad. Aquí hay un ejemplo en la imagen:

Es evidente que un análisis de los últimos 15 o 10 años dará como resultado cada uno un conjunto de 28 resultados. Además, es importante entender que el hecho de elegir la volatilidad como último elemento de comparación es una elección arbitraria del trader analista de datos históricos. Él podrá decidir el orden que mejor prefiera en su investigación filtrada de la serie.

Además, y para completar, cabe señalar que algunos de estos análisis no tienen sentido en Timeframe específicos, analizar un período mensual y tratar de filtrar por «día de la semana» no es aplicable, por ejemplo.

Una vez realizadas todas las análisis, podemos comparar los datos y notamos inmediatamente que el 14% de desviación alcanzado por mi trade es un evento excepcional, ya que las medias de los máximos son inferiores a mi 14% (estoy realizando mejor que la media histórica) incluso en los análisis donde no tengo en cuenta la volatilidad como comparación.

Además, se puede observar que se alcanza el 14% de desviación en un mes poco más de una vez cada cinco (alrededor del 80% de las veces no se alcanza, por lo que se alcanza 1 de cada 5). Dado que arbitrariamente considero que en un marco temporal mensual, la diferencia entre la apertura del primer lunes del mes y el cierre del último viernes del mes es estadísticamente poco relevante, mientras que la diferencia entre las dos aperturas me indica una tendencia precisa, he decidido utilizar los 4 resultados y descartar los demás, incluso si confirman más o menos los otros resultados.

Cuando aplicamos la volatilidad, los datos indican que, con la actual baja volatilidad, alcanzar el 14% es aún más difícil, reduciendo las probabilidades de 1 entre 5 a 1 entre 10. En un caso específico, incluso el 14% nunca ha ocurrido en esas condiciones y esto nos indica una vez más que el precio ha marcado un límite histórico importante y, afortunadamente, nosotros estamos dentro.

Una vez analizados los datos, partiendo de mi idea alcista y comprendiendo que en menos de una semana el título ha presentado un desvío récord, puedo extraer las siguientes conclusiones:

Es obvio que, en este caso, estando debidamente informados del dato histórico, es mejor realizar el beneficio, pero hemos dejado la opción de seguir en el mercado si el momentum lo sostiene porque la historia no predice, calcula el pasado para darnos datos útiles para nuestras decisiones.

La realidad actual puede ofrecer desviaciones individuales excepcionales en cualquier momento y depende del trader mezclar esta información con el momentum. En este caso, sin embargo, habría cerrado porque la historia me dice que ya he sido afortunado de haber realizado más que la media.

Sin embargo, si los datos hubieran sido alrededor del 30/40% de probabilidad histórica, entonces el razonamiento hubiera sido contrario. Podría haber decidido quedarme en el mercado, ya que la probabilidad de que el precio continúe subiendo en el tiempo sería lo suficientemente adecuada como para asumir el riesgo de perder las ganancias no realizadas a cambio de la posibilidad de maximizarlas aún más.