Come un assicuratore di auto, la sfida principale di un venditore di opzioni è individuare il miglior strike sulla base della probabilità che il prezzo non arrivi a quel livello di scostamento entro un certo tempo e valutarne il valore per comprendere se il suo rischio vale il premio incassato. Tali probabilità di fatto regolano in parte il rischio che si assume il venditore e conoscerne i comportamenti storici diventa fondamentale per rapportare i dati ottenuti con il contesto attuale del mercato e quindi valutare lo strike migliore.

In questo caso studio si vuole vendere una PUT ad inizio settimana con scadenza a fine settimana e si vuole mantenere una probabilità storica di successo dell’ 80%, ovvero che 8 casi su 10 il prezzo non abbia avuto questo scostamento massimo.

Partendo dalla tua idea iniziale di trading, solitamente frutto di altre analisi, deciderai se vorrai vendere una CALL o una PUT (Per questo tipo di decisione puoi arricchire la tua analisi filtrando il periodo in cui farai l’operazione per vedere gli orientamenti medi storici e magari scoprire che in quel mese quel titolo tende a scendere per il 59% dei casi, ad esempio). In questo caso l’obiettivo è vendere una PUT e quindi assumere una posizione “Non ribassista” ovvero inizio a guadagnare se il prezzo sale e se il tempo passa anche se il prezzo scen de un po. (per questo si dice “Non ribassista” e non “Long”

Sapendo che ogni filtro mi restituisce un dataset più o meno grande e più o meno simile alle condizioni attuali di mercato avvieremo una serie di ricerche con il filtro della serie finalizzate tutte ad ottenere una serie di informazioni che ci aiutino a capire il comportamento in passato. Dal momento che ogni filtro applicato cambia le probabilità e il numero di casi storici simili è importante fare più ricerche e estrapolare un dato definitivo “personale” magari mescolando più analisi.

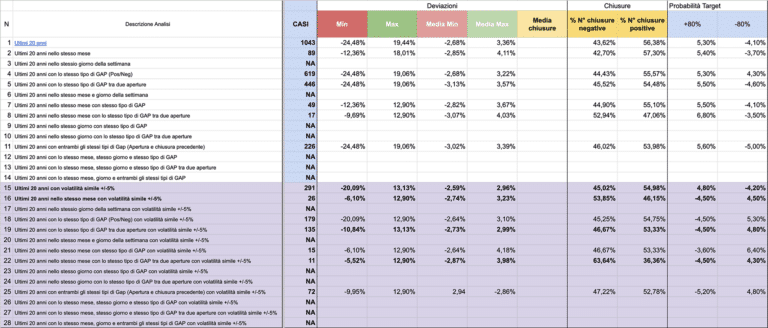

Per ogni analisi andremo a dare uno sguardo e ad appuntarci questi valori oltre al numero di record estratti da ogni ricerca:

Lo strumento MetricAlgo da usare in questo caso è l’Analisi dei Limiti presente all’interno del pacchetto Historical Stats tool. Selezioniamo il titolo APPLE dalla Dashboard e entriamo nel tool dove inizieremo ad impostare i filtri per effettuare l’analisi. La prima cosa da impostare è il timeframe che in questo caso sarà impostato come “weekly” e consigliamo di selezionare solo gli ultimi 20 anni della serie.

Le varie combinazioni di filtri e quindi le relative ricerche che realizzeremo potrebbero essere:

alle quali aggiungere un altro set di analisi identiche ma con in più il filtro sulla volatilità ad esempio in un range di +/-5% dal valore attuale di volatilità.

In questo modo puoi confrontare i risultati storici con altri più specifici al contesto importante della “stessa volatilità”.

In questo modo delle 14 analisi precedenti se ne otterrebbero 28 di cui due set che differenziano per la volatilità. Ecco un esempio nell’immagine:

Vien da se che un analisi degli ultimi 15 o 10 anni avrà come risultato ognuno un altro set di 28 risultati, inoltre è importante intendere che il fatto di scegliere la volatilità come ultimo elemento di confronto è una scelta arbitraria del trader analista di dati storici, lui potrà decidere l’ordine che meglio preferisce nella sua indagine filtrata della serie.

Inoltre, e per completezza, va detto che alcune di queste analisi non hanno senso in specifici time frame, analizzare un periodo settimanale cercando di filtrare per “giorno della settimana” non è applicabile ad esempio.

Una volta realizzate tutte le analisi possiamo mettere a confronto i dati e notiamo immediatamente che aggiungere il filtro della volatilità esclude quei periodi non correlati per questa metrica e affina i dati offerti di quasi un punto percentuale.

Dal momento che arbitrariamente considero che in un time frame settimanale il gap tra apertura di lunedì e chiusura di venerdì è statisticamente poco rilevante, mentre il gap tra le due apertura mi indica un trand preciso, ho deciso di avvalermi dei 4 risultati evidenziati n grassetto e approfondire ulteriori dati a partire da questa base.

Una volta analizzato i dati, partendo dalla mia idea rialzista ho deciso che la put venduta sarebbe stata a -3,5% dal prezzo attuale per 5 giorni di trading e ho venduto la put ad un premio di 67€.

La cosa importante per mè è stato individuare la statistica degli scostamenti che per quanto mi devano fare paura i casi eccezionali non devo mai dimenticare che la maggior parte delle volte si è in casi di normalità.

In questo caso la volatilità in rialzo ma non ancora altissima mi ha fatto comprendere che siamo ancora in una fase di normalità statistica e per questo ho deciso di assumermi un rischio finale maggiore dell’20%.