In questo contesto, soprattutto ai meno esperti, vengono fuori alcuni aspetti psicologici che porteranno in errore il trader. Ad esempio il fenomeno chiamato “avversione al rischio” è un bias cognitivo che induce il trader a non rischiare di perdere ciò che ha già in cassaforte e questo spesso si traduce in situazioni dove la chiusura anticipata porta a mancati introiti ulteriori possibili.

Un trader esperto dovrebbe già aver superato questo problema emotivo, tuttavia in entrambi i casi conoscere lo scostamento attuale rispetto a quello storico può essere un indicatore anche decisivo nella nostra scelta del momento migliore per uscire.

Lo scopo, in questo caso, è comprendere i dati di scostamento (limiti) al fine di capire se storicamente c’è ancora spazio per aspettare ulteriore profitto oppure, al contrario, si è già arrivati a limiti per il quale cè poca probabilità storica a supportare la decisione di tenere aperto il trade.

Immaginiamo pertanto di essere in questa situazione:

Partendo dalla posizione attualmente aperta ed essendo orientati LONG il mio interesse è valutare esclusivamente i limiti positivi. In questo caso l’obiettivo è decidere se concretizzare il guadagno o lasciare correre l’ operazione. Siamo entrati a mercato quando il prezzo di APPLE era 125$ per azione e attualmente ne vale 142,5$, il profitto non realizzato è di 17,5$ ad azione e corrisponde ad uno scostamento in percentuale del 14%.

Quando abbiamo aperto questo trade abbiamo si individuato delle aree di possibile uscita ma abbiamo deciso di entrare a mercato senza un ordine di uscita take profit ma solo lo stop loss, debitamente calcolato sulla base del money management. Inoltre ci eravamo anche fatti un idea di quanto tempo stare a mercato ad aspettare che questo take profit venga raggiunto decidendo che il tipo di operazione doveva durare al massimo un mese.

Pertanto lo scopo della nostra analisi è comprendere quanto quel 14% di profitto attuale corrisponde allo scostamento che ci si aspetterebbe analizzando i dati storici. In parole semplici dobbiamo capire di quanto è solito spostarsi in un mese (magari quel mese) questo titolo azionario e confrontarlo con lo scostamento attuale e decidere se ha già dato abbastanza o se può ancora dare ulteriore profitto.

Sapendo che ogni filtro mi restituisce un dataset più o meno grande e più o meno simile alle condizioni attuali di mercato avvieremo una serie di ricerche con il filtro della serie finalizzate tutte ad ottenere una serie di informazioni che ci aiutino a capire il comportamento in passato. Dal momento che ogni filtro applicato cambia le probabilità e il numero di casi storici simili è importante fare più ricerche e estrapolare un dato definitivo “personale” mescolando più analisi.

Per ogni analisi andremo a dare uno sguardo e ad appuntarci questi valori oltre al numero di record estratti da ogni ricerca:

Lo strumento MetricAlgo da usare in questo caso è l’analisi dei limiti presente all’interno del pacchetto Historical Stats tool. Selezioniamo il titolo APPLE dalla Dashboard e entriamo nel tool dove inizieremo ad impostare i filtri per effettuare l’analisi. La prima cosa da impostare è il timeframe che in questo caso sarà impostato come “monthly” e consigliamo di selezionare solo gli ultimi 20 anni della serie.

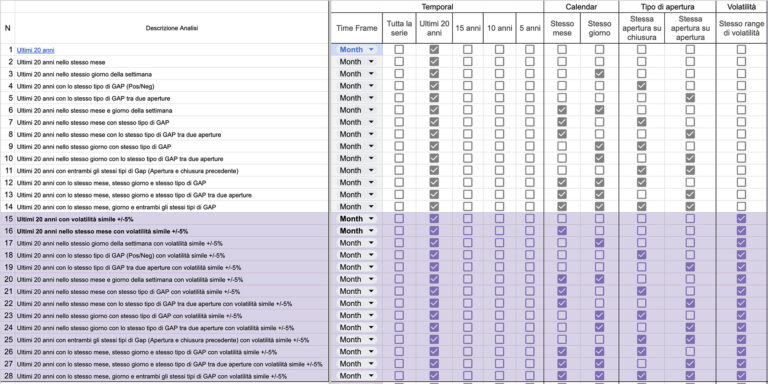

Le varie combinazioni di filtri e quindi le relative ricerche che realizzeremo potrebbero essere:

alle quali aggiungere un altro set di analisi identiche ma con in più il filtro sulla volatilità ad esempio in un range di +/-5% dal valore attuale di volatilità. in questo modo puoi confrontare i risultati storici con altri più specifici al contesto importante della “stessa volatilità”. In questo modo delle 8 analisi precedenti se ne otterrebbero 16 di cui due set che differenziano per la volatilità. Ecco un esempio nell’immagine:

Vien da se che un analisi degli ultimi 15 o 10 anni avrà come risultato ognuno un altro set di 28 risultati, inoltre è importante intendere che il fatto di scegliere la volatilità come ultimo elemento di confronto è una scelta arbitraria del trader analista di dati storici, lui potrà decidere l’ordine che meglio preferisce nella sua indagine filtrata della serie.

Inoltre, e per completezza, va detto che alcune di queste analisi non hanno senso in specifici time frame, analizzare un periodo mensile cercando di filtrare per “giorno della settimana” non è applicabile ad esempio.

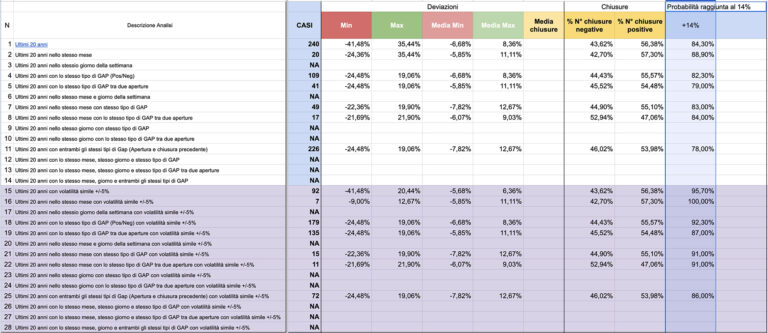

Una volta realizzate tutte le analisi possiamo mettere a confronto i dati e notiamo immediatamente che il 14% di scostamento raggiunto dal mio trade è un evento eccezionale in quanto le medie dei massimi sono inferiori al mio 14% (Sto performando meglio che la media storica) anche nelle analisi dove non tengo in conto la volatilità come confronto.

Inoltre si può notare che al 14% di scostamento in un mese si arriva poco più di una volta su 5 (circa 80% che non ci arrivi quindi 1 su 5 che si arrivi). Dal momento che arbitrariamente considero che in un time frame mensile il gap tra apertura del primo lunedi del mese e la chiusura dell’ ultimo venerdi del mese è statisticamente poco rilevante, mentre il gap tra le due apertura mi indica un trand preciso, ho deciso di avvalermi dei 4 risultati e scartare gli altri anche se confermano comunque più o meno gli altri risultati.

Quando applichiamo la volatilità i dati indicano addirittura che con l’attuale bassa volatilità, arrivare al 14% è ancora più difficile portando le probabilità a 1 su 10 dal precedente uno su cinque. In un caso specifico, addirittura il 14% non è mai avvenuto a quelle condizioni e ciò ci indica ancora una volta che il prezzo ha marcato un limite storico importante e noi fortunatamente siamo dentro.

Una volta analizzato i dati, partendo dalla mia idea rialzista e comprendendo che in meno di una settimana il titolo ha presentato uno scostamento record posso trarre le seguenti conclusioni:

Vien da se chè in questo caso, debitamente informati del dato storico, è meglio realizzare il profitto ma abbiamo lasciato l’opzione di continuare a rimanere a mercato se il momentum lo sostiene perchè la storia non prevede, calcola il passato per darci dati utili alle nostre decisioni.

La realtà attuale può regalare scostamenti singoli eccezionali in qualsiasi momento e sta al trader mescolare queste informazioni con il momentum. In questo caso però avrei chiuso perchè la storia mi dice che sono già stato fortunato a realizzare più della media.

Se invece i dati fossero stati intorno al 30/40% di probabilità storica allora il ragionamento sarebbe stato contrario, avrei potuto decidere di rimanere a mercato in quanto la probabilità che possa continuare nel tempo a salire sarebbe stata sufficientemente adeguata per assumermi il rischio di perdere il profitto non realizzato in cambio della possibilità di massimizzare ulteriormente.